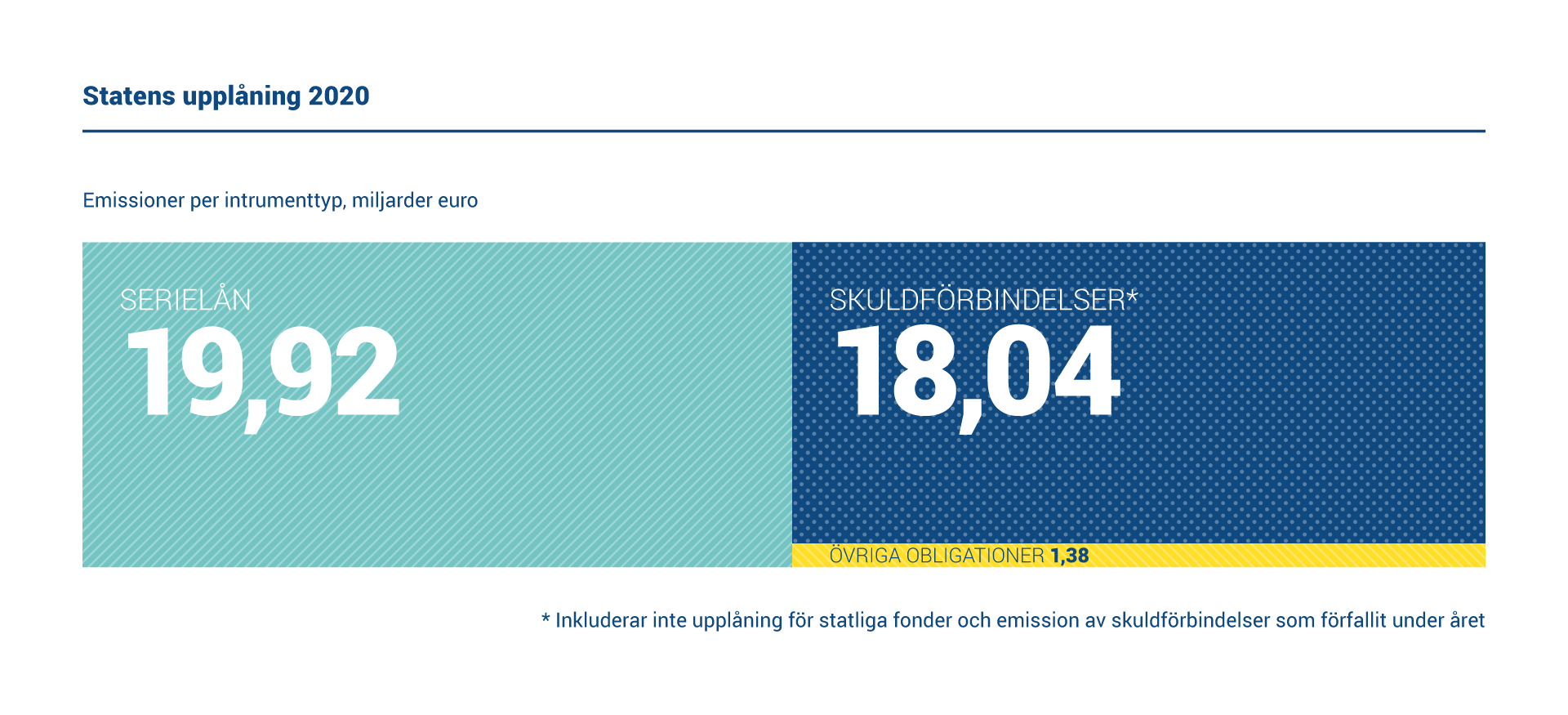

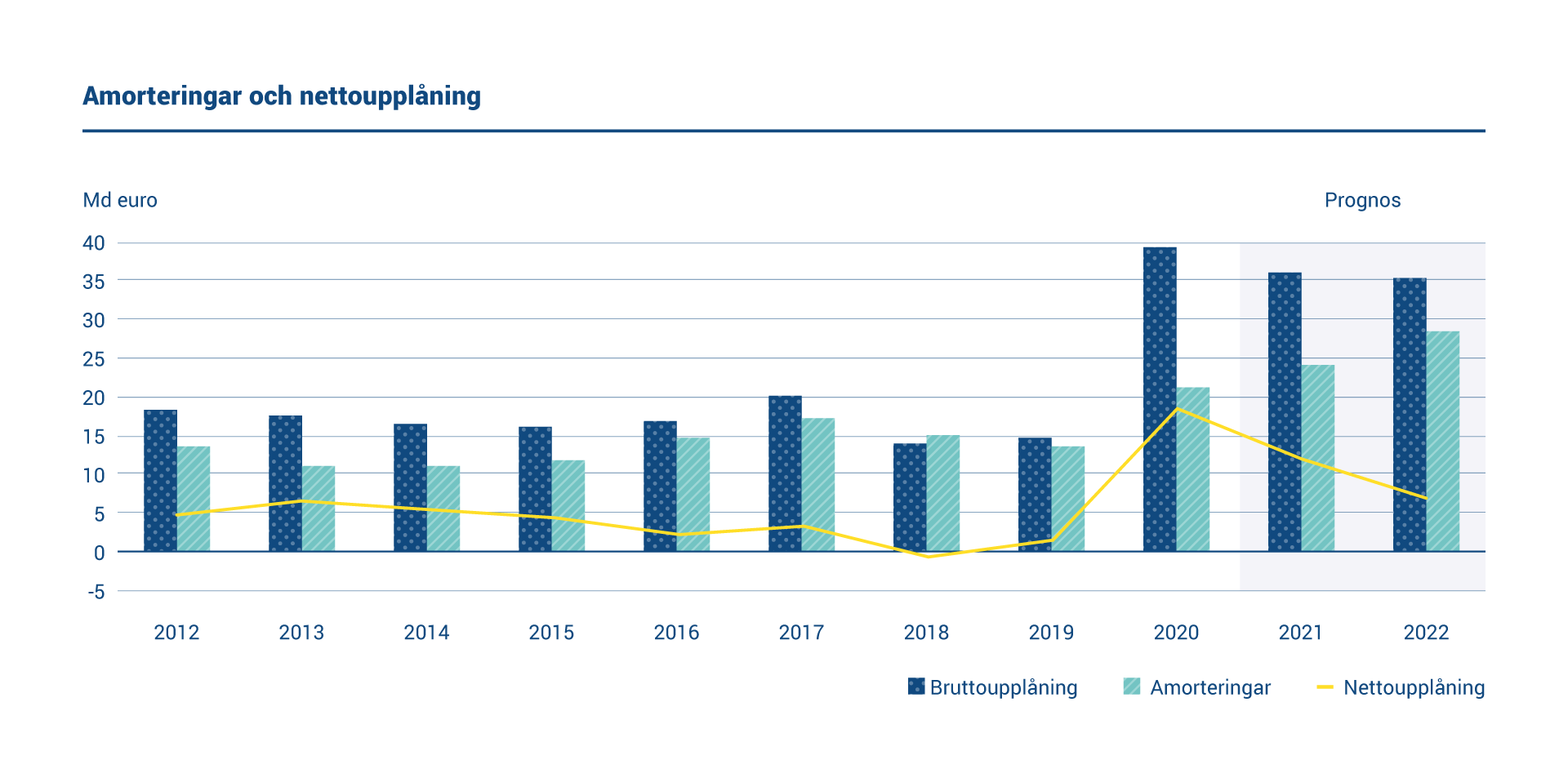

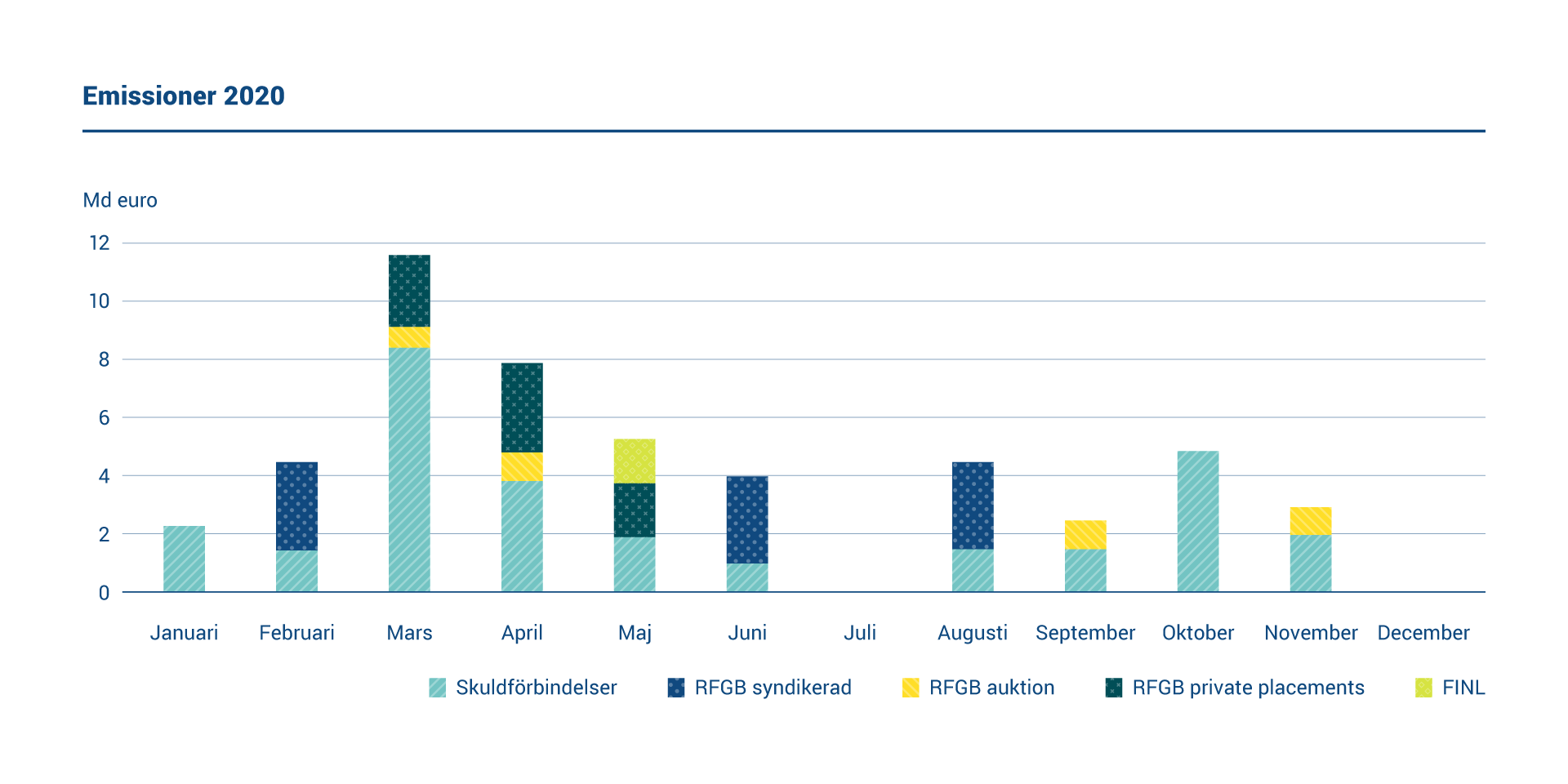

Den realiserade bruttoupplåningen uppgick till 39,3 miljarder euro år 2020. Av detta belopp utgjorde emissionen av långfristiga lån 21,3 miljarder euro medan resten utgjordes av kortfristig upplåning. Bruttoupplåningsbehovet för de kommande åren beräknas förbli ca 35 miljarder euro årligen.

Den globala pandemin och den påföljande kraftiga konjunkturnedgången förändrade finansieringsbehovet avsevärt under första och andra kvartalet 2020. Den preliminärt förväntade bruttoupplåningen på 23,2 miljarder euro nästan fördubblades till mer än 40 miljarder euro. Detta berodde både på ökade utgifter i budgeten och minskade skatteintäkter. Finansieringsplanerna reviderades för att underlätta mer upplåning. Inga nya finansieringsinstrument infördes, men de befintliga användes mer omfattande och i viss mån annorlunda än tidigare.

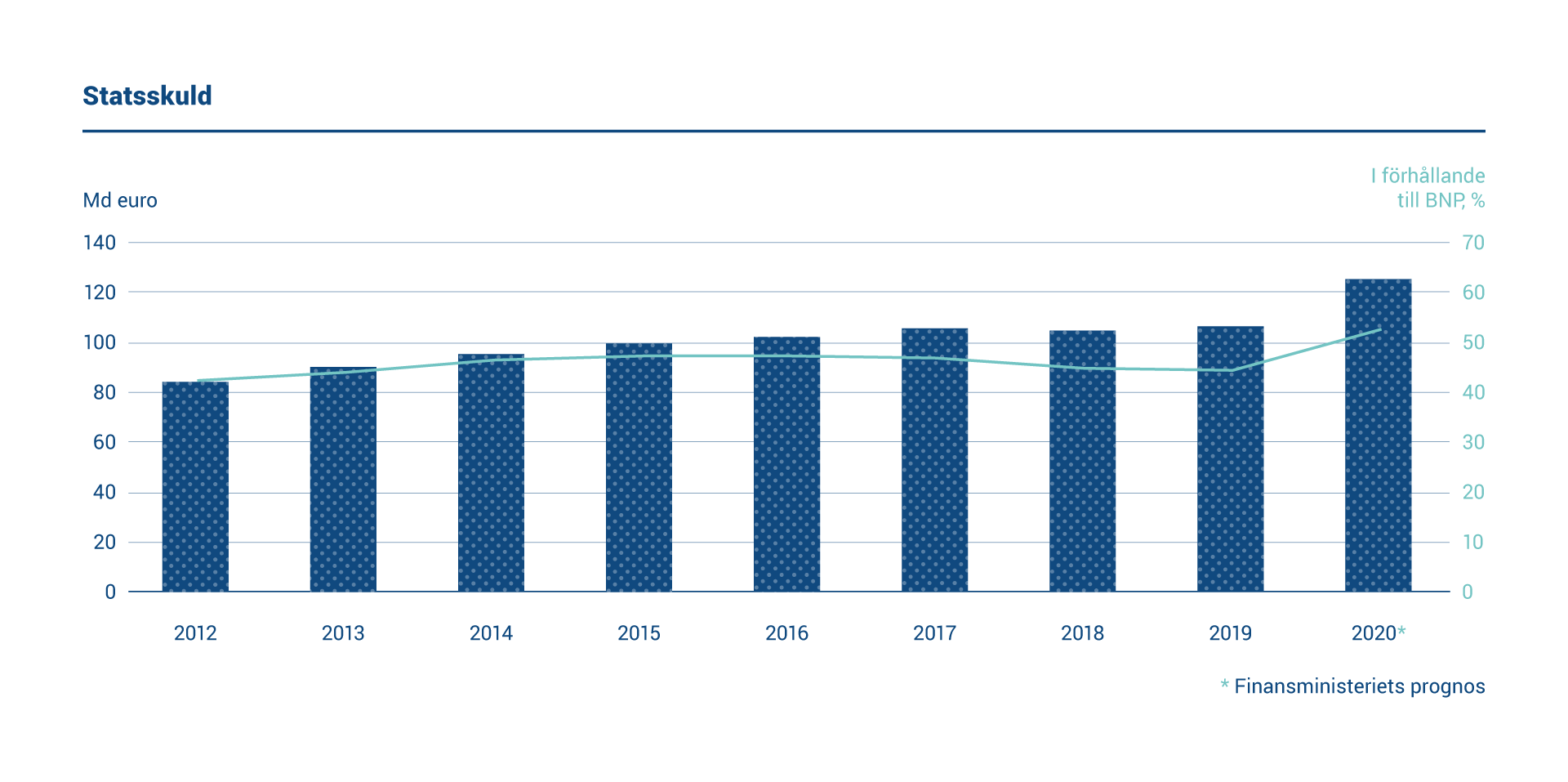

Det totala budgeterade bruttoupplåningsbehovet 2020 var 40,7 miljarder euro, varav 19,7 miljarder euro var nettoupplåning. Bruttoupplåningen på 39,3 miljarder euro var emellertid tillräcklig för att täcka utgifterna i kassaflödet och tillförsäkra tillräcklig likviditet. Sedan 2011 har det varit möjligt för den realiserade upplåningen att avvika från de budgeterade beloppen, vilket har resulterat i lägre upplåning. Dessa avvikelser beror exempelvis på justeringar i intäkter, utgifter och kassareserver samt överföring av reservationsanslag. Dessa skillnader redovisas i statsredovisningen. Vid årsskiftet var statsskuldstocken 124,8 miljarder euro, det vill säga 18,5 miljarder euro högre än vid årsskiftet 2019.

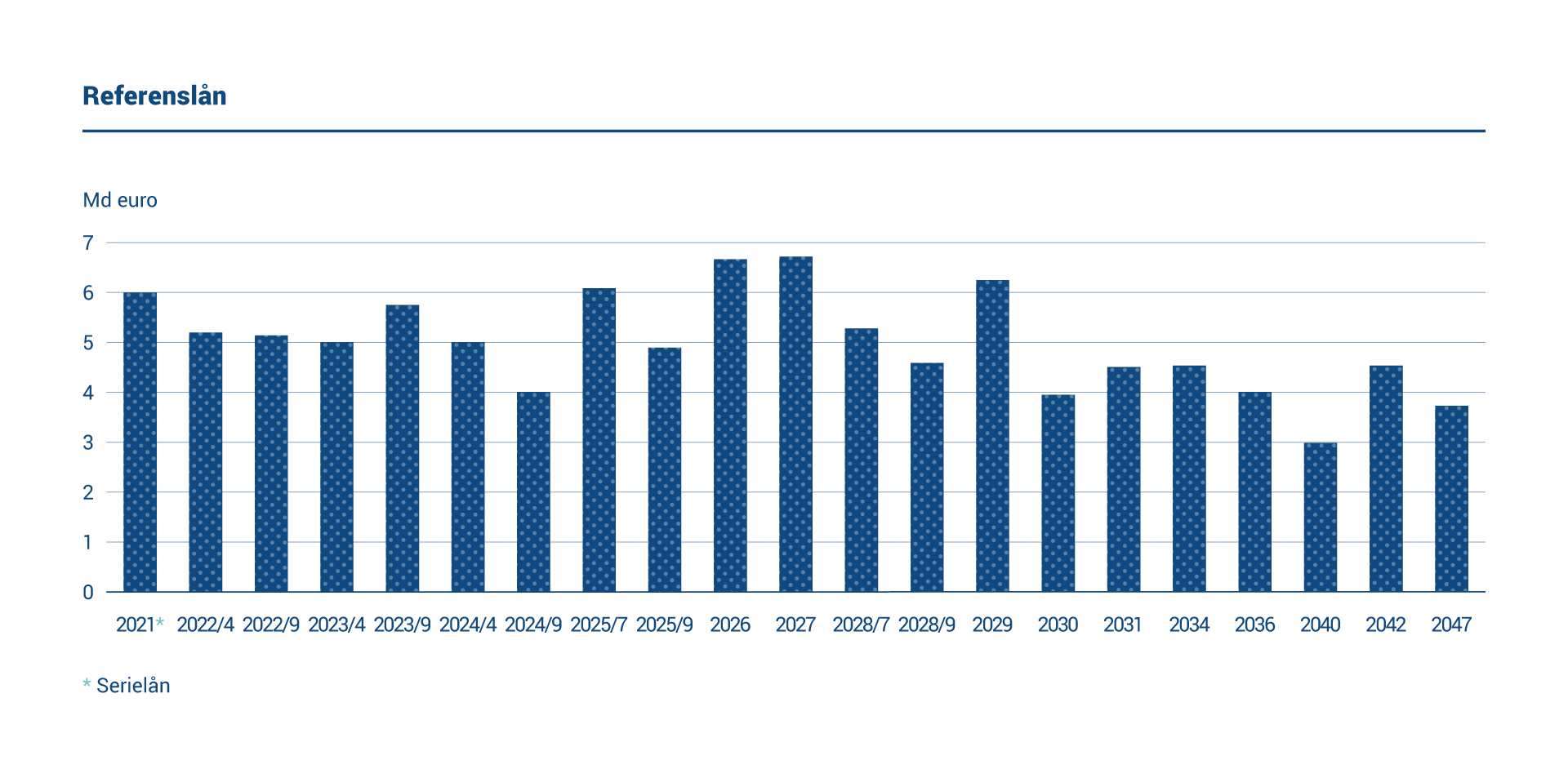

Enligt den godkända budgeten uppgår nettoupplåningsbehovet för 2021 till 11,8 miljarder euro. Med amorteringar till ett värde av 24,1 miljarder euro uppgår det totala upplåningsbehovet till 35,9 miljarder euro för året. Strategin för år 2021 är att emittera tre nya referenslån i euro, sälja referenslån i auktioner och komplettera den långsiktiga finansieringen med emission i andra valutor, eventuellt ett referenslån i US-dollar, såvida marknadssituationen tillåter. Kortfristig finansiering med statens skuldförbindelser kommer att förbli betydande och beräknas stå för omkring 50 procent av den årliga bruttoupplåningen.

Upplåningsstrategi

Finlands finansieringsstrategi bygger på emission av referenslån i euro. Nya referenslån emitteras i syndikerad form. Syndikeringarna kompletteras med auktioner för obligationer, vilket gör det möjligt att tillföra till de utestående volymerna av befintliga obligationer. Det finns även ett emissionsprogram för obligationer i utländsk valuta: EMTN-programmet (Euro Medium Term Note). Finland har förbundit sig att även emittera i andra valutor än euro för att komplettera den eurodenominerade upplåningen och skapa en bredare bas för investerare.

Den nuvarande finansieringsvolymen har underlag för tre nya syndikeringar för referenslån i euro per år, auktioner med referenslån och en referenslån i US-dollar. Den kortfristiga finansieringen genomförs genom emittering av statens skuldförbindelser. När det gäller löptider ligger fokus på att emittera nya obligationer med fem- och tioåriga löptider årligen. För att stöda en referenslånkurva upp till 30 år, kommer emissioner av referenslån om 15, 20 och 30 år att genomföras med förbehåll för marknadssituationen. Som svar på det ökande finansieringsbehovet infördes den 20-åriga löptiden för nya emissioner för första gången 2020.

Statskontorets mål är att Finland ska behålla sitt rykte på den globala marknaden som en av de tillförlitliga och godkända låneemittenterna och därmed fortsättningsvis stå för attraktiva skuldinstrument och emissioner av obligationer i framtiden.

Upplåningsoperationer

År 2020 emitterade Finland tre nya eurodenominerade referenslån och genomförde fyra auktioner. Utöver auktioner och syndikeringar emitterades referenslån i euro i private placement -format under årets andra kvartal. Den kortfristiga finansieringen genomfördes genom emissionsprogrammet för statens skuldförbindelser.

Tre nya referenslån emitterades via syndikering. Den första låneemissionen i februari var ett nytt långt 15-årigt referenslån med löptid till 2036. Emissionsstorleken för obligationen var 3 miljarder euro. Syndikeringen lockade över 160 investerare och en orderbok om mer än 21 miljarder euro.

Den andra låneemissionen i juni var ett nytt 20-årigt referenslån på 3 miljarder euro. Lånet möttes av en stark efterfrågan trots den låga avkastningen på 0,30 procent. Orderboken ökade till över 25 miljarder euro och 220 investerare uttryckte sitt intresse för lånet.

Den tredje syndikerade emitteringen under året var ett nytt 10-årigt referenslån som emitterades i slutet av augusti. Lånets emissionsstorlek var 3 miljarder euro, med en orderbok om 27 miljarder euro från fler än 150 investerare. Avkastningen på emissionen, -0,217 procent, var den första negativa avkastningen med denna löptid i en lånesyndikering i Finland.

Under upptrappningen av pandemikrisen i början av våren ökade avkastningen och spreaden på statsobligationsmarknaden. Detta åstadkom en ökad efterfråga på Finlands referenslån samtidigt som likviditeten på marknaden försämrades, vilket gjorde det svårt att utföra större order. För att tillgodose slutinvesterarnas efterfrågan under dessa omständigheter genomfördes private placement-emissioner med primära marknadsgaranter i handelsbelopp vars storlek var större än andrahandsmarknadspartierna. Den största delen av emissioner av referenslån i euro i detta format gjordes för löptider mellan 5 och 10 år och gav sammanlagt 7 350 miljoner euro i långfristig finansiering under andra kvartalet av året.

Auktioner

Fyra auktioner för befintliga referenslån i euro genomfördes under året. Den totala finansierade volymen via låneauktioner var cirka 3,7 miljarder euro.

Årets första auktion genomfördes i mitten av mars för referenslånet som förfaller den 15 september 2024. Auktionen ökade lånets utestående stock med 715 miljoner euro till 3 715 miljoner euro. Antalet bud i förhållande till emissionsvolymen för auktionen var 1,5.

Den andra auktionen, som hölls i slutet av april, ökade den utestående volymen av referenslånet som förfaller 2029 från 4 172 miljoner euro till 5 173 miljoner euro. Den tredje auktionen hölls i slutet av september för det nya 15-åriga referenslånet som förfaller den 15 april 2036. Den utestående volymen för lånet ökade med 1 000 miljoner euro och var 4 000 miljoner euro efter auktionen.

I november genomfördes årets fjärde och sista auktion för det nya 10-åriga referenslånet som löper ut 2030. Det utestående beloppet för lånet ökade med 951 miljoner euro och uppgick totalt till 3 951 miljoner euro. Antalet bud i förhållande till emissionsvolymen var 1,53.

Emission i olika valutor

Efter sin fastställda upplåningsstrategi lanserade Finland i maj en ny USD-denominerad obligation med en löptid som inte utnyttjats tidigare. Den 10-åriga obligation som emitterades inom ramen för EMTN-programmet uppgick till 1 500 miljoner US-dollar och drog till sig intresse från över 102 investerare och en orderbok om mer än 4 600 miljoner US-dollar. Emissionen skyddades från valutarisk.

Emissionen av obligationer i utländsk valuta kompletterar upplåningen i euro och möjliggör deltagande även för investerare som inte investerar i eurodenominerade obligationer.

Kortfristig upplåning

Statskontoret emitterar skuldförbindelser i euro och US-dollar via banker som ingår i den finska statens skuldförbindelseprogram, i enlighet med statens finansieringsbehov och i linje med finansministeriets riktlinjer. År 2020 användes kortfritstig finansiering som ett flexibelt verktyg för att tillgodose de snabbt ökande finansieringsbehoven. Dess andel av den totala årliga bruttoupplåningen ökade från sedvanliga 30 procent till 50 procent.

Finland fortsatte år 2020 emissioner av eurodenominerade skuldförbindelser på auktioner, där priset bestämdes av bankernas bud. Skuldförbindelseauktioner hölls i februari, april, maj, juni, augusti, september, oktober och november. Det totala finansieringsbeloppet som samlades in genom skuldförbindelseauktionerna uppgick till 12 533 miljoner euro.

Statskontoret kan även emittera skuldförbindelser vid andra tillfällen, beroende på efterfrågan och finansieringsbehoven. Statskontoret fastställer då emissionens avkastningsnivå. Emissionsmetoden liknar Euro Commercial Paper (ECP) -programmet.

Emissionsfönstret för skuldförbindelser i ECP-format var öppet fem gånger under 2020: i januari, mars, april, maj och oktober. ECP-emissionen i USD i brutto uppgick till 8 275 miljoner USD (motsvarande 7 275 miljoner euro) och ECP-emissionen i brutto i eurodenominerade skuldförbindelser uppgick till 8 955 miljoner euro.

Den genomsnittliga löptiden i ECP-emissioner i USD var 6,5 månader, medan liknande eurodenominerade överlåtelser hade en genomsnittlig löptid på 7,1 månader. Den genomsnittliga löptiden i auktionerade skuldförbindelser i euro uppgick till 7,9 månader. De utestående stocken av USD- och eurodenominerade statsskuldförbindelser i slutet av året var 4 275 miljoner US-dollar respektive 14 348 miljoner euro (4 378 miljoner USD och 2 028 miljoner euro år 2019).

Likviditetsförvaltning

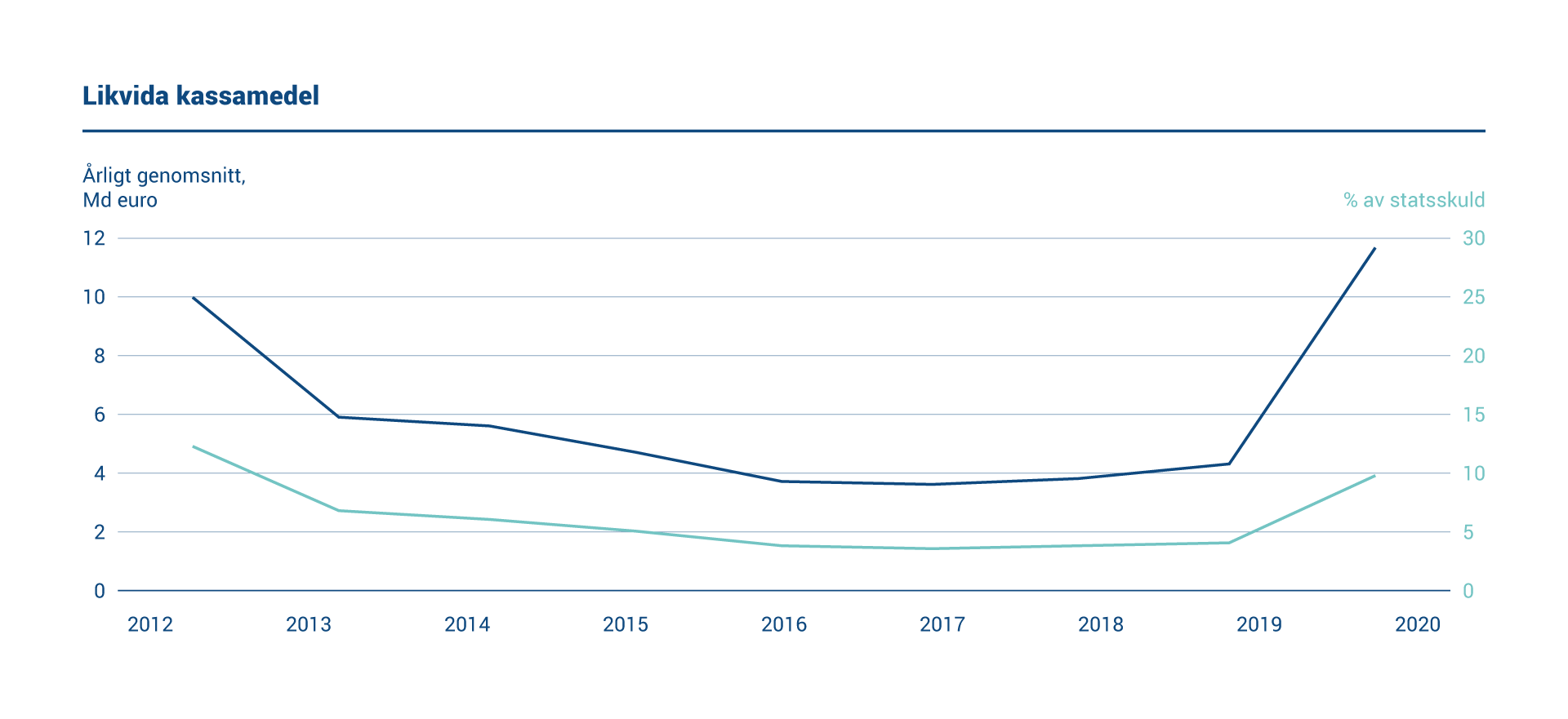

Statens likviditetsställning var fortsatt stark under året. Kassareservernas belopp baseras på en bedömning av tillräcklig likviditet och en begränsning av nettokassaflöden utan täckning. Till följd av den volatila marknadssituationen och ekonomiska osäkerheten förorsakade av coronapandemin ökade kassareserverna avsevärt under andra kvartalet i år.

Kassareserverna investeras i kortfristiga löptider med lågriskmotparter.

Likviditetsförvaltningen bygger i stor utsträckning på kassaflödesprognosen. Alla statliga redovisningsenheter prognostiserar intäkter och utgifter för den kommande tolvmånadersperioden i systemet. Statskontoret fattar beslut som rör likviditetsförvaltningen med utgångspunkt i dessa data.