Målet med Finlands statsskuldsförvaltning är att möta statens finansieringsbehov och på lång sikt förvalta statsskulden till så låga räntekostnader som möjligt och samtidigt ta hänsyn både till riskerna med skulden och till den nationella risktoleransen.

Ramen för skuldförvaltning

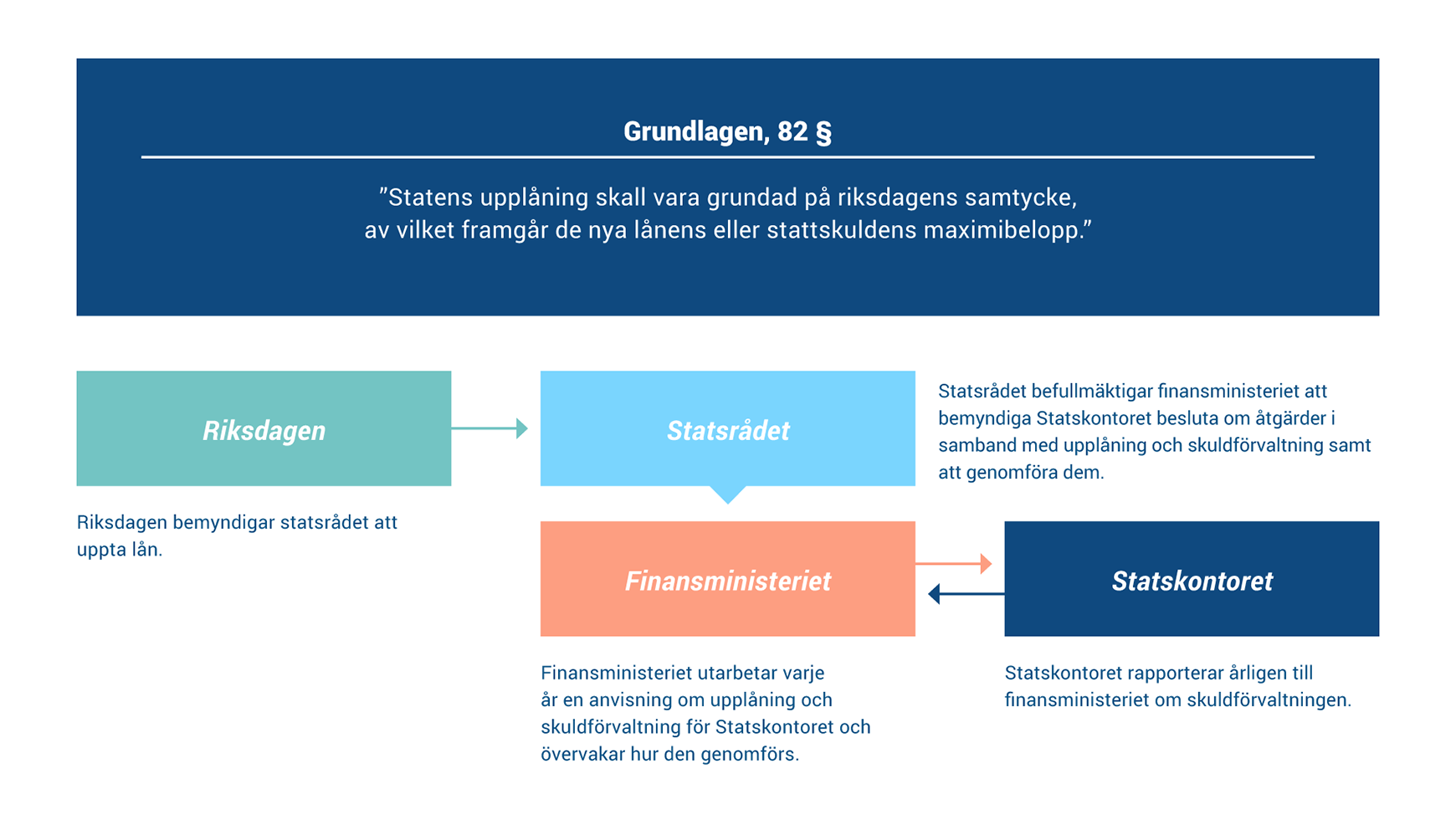

De allmänna principerna och målen för statsskuldsförvaltningen bestäms av finansministeriet. Statskontoret är ett centralt ämbetsverk underställt av finansministeriet och genomför all skuldförvaltningsverksamhet enligt de riktlinjer som har utarbetats av ministeriet.

I ministeriets riktlinjer anges allmänna principer och mål för skuldförvaltningen, instrument som används i skuldförvaltningen och riskbegränsningar samt andra restriktioner som måste följas. Statskontoret har rätt att ta upp lån förutsatt att statsskuldens nominella värde tills vidare inte överstiger 150 miljarder euro och att värdet på den kortfristiga skulden vid tidpunkten för upplåningen inte överstiger 25 miljarder euro.

Statskontoret har rätt att ta ut kortfristiga lån när det är nödvändigt för att skydda statens likviditet och att ingå derivatkontrakt vid hantering av risker enligt de villkor som fastställts av finansministeriet.

Statskontoret rapporterar regelbundet om skuldförvaltningen till finansministeriet. Regeringen överlämnar varje år finansiella rapporter till riksdagen, däribland en översikt över läget i den nationella ekonomin och produktiviteten i finansministeriets förvaltningssektor.

Principer för riskhantering

Riskhantering utgör en integrerad del av en sund skuldförvaltning. Syftet med riskhanteringen är att undvika oväntade förluster och säkerställa kontinuiteten i verksamheten. Regeringen har som mål är att hantera alla risker systematiskt. Riskhanteringsprocessen består av att identifiera risker, kvantifiera och utvärdera riskerna, övervaka och rapportera riskerna samt aktivt styra riskpositionerna.

De primära riskerna är finansieringsrisken (långfristig refinansieringsrisk och kortfristig likviditetsrisk), marknadsrisken (ränterisk och valutarisk), kreditrisken, den operativa risken och den juridiska risken.

Finansieringsrisk

Syftet med den finska statsfinansieringen är att uppfylla regeringens finansieringsbehov på ett sådant sätt att Finlands förmåga att fullgöra sina ekonomiska åtaganden kostnadseffektivt skyddas under alla omständigheter, och att riskerna i samband med finansiella transaktioner kontrolleras. Finansieringen sker huvudsakligen genom långfristiga referenslån och kortfristiga skuldförbindelser.

Den kortfristiga likviditetsrisken (dvs. risken under 12 månader) förvaltas genom kortfristig finansiering och upprätthållande av en investerad likviditetsbuffert. Likviditetsförvaltningen bygger på kassaflödesprognoser som omfattar hela statsförvaltningen. Finansministeriet har fastställt gränser för storleken av nettokassaflöden utan täckning. När överskottet investeras är regeringens mål att minimera kreditrisken, t.ex. via investeringar mot säkerhet. De kortfristiga finansieringsinstrumenten är kortfristiga lån och skuldförbindelser denominerade i både euro och US-dollar.

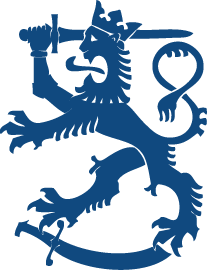

För att hantera den långfristiga refinansieringsrisken diversifierar den finska staten sin finansiering genom instrument, investerartyp och geografiska områden samt hanterar skuldens löptidsprofil. Grunden för statsfinansiering bygger på referenslån som underlättar finansiering även i omfattande volymer. Staten emitterar nya referenslån med medellånga och långfristiga löptider via syndikering. Emissionsstrategin är att sträva mot en smidig återbetalningsprofil och undvika koncentrationer av förfallande skuld.

Marknadsrisker

När det gäller ränterisken uttrycks regeringens strategiska mål i form av en referensportfölj. Referensportföljen gör det möjligt för regeringen att utvärdera resultatet av Statskontorets operativa skuldförvaltning. Den riktade ränteriskprofilen definieras i termer av den genomsnittliga räntebindningstiden (average fixing).

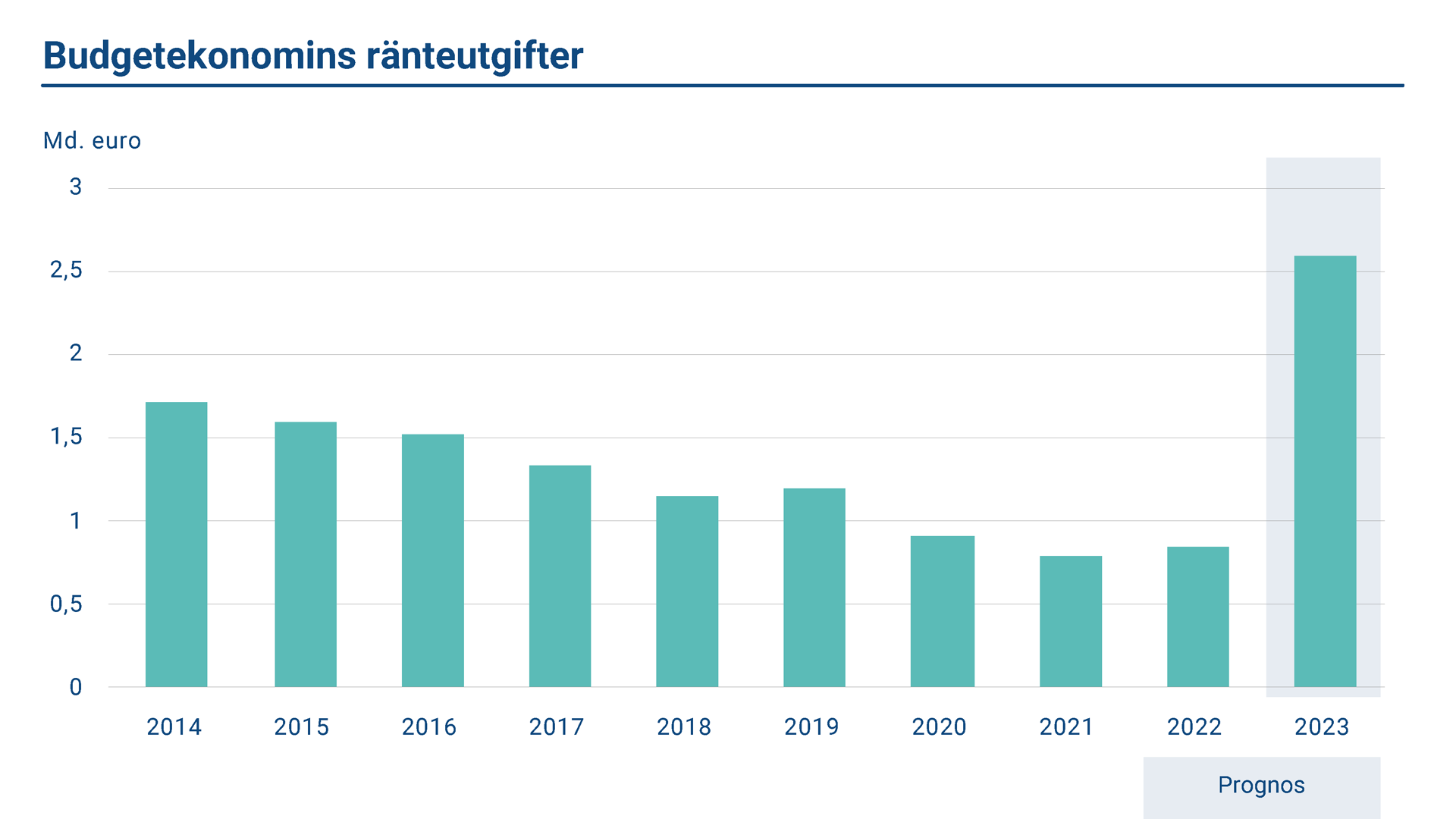

Statskontoret får avvika från referensportföljens riskprofil inom de gränser som fastställs i finansministeriets riktlinjer. Skillnaden mellan de relativa kostnaderna för den verkliga skuldportföljen och referensportföljen är resultatet av Statskontorets skuldförvaltning. I syfte att finjustera regeringens ränteriskexponering tillämpar Statskontoret derivat, främst ränteswappar. I slutet av 2022 var statsskuldens genomsnittliga räntebindningstid 4,53 år (durationen var 3,57 år). Den genomsnittliga räntebindningstiden förblev relativt oförändrad jämfört med 2021, men den kraftigt stigande räntenivån påverkade durationen (dvs maturiteten viktad med kassaflödens nuvärde). När räntorna steg, sjönk nuvärdet av kupongerna och amorteringarna, vilket förkortade låneportföljens duration.

Staten tar ingen valutarisk i den nya skuldförvaltningsverksamheten och det fanns ingen öppen valutarisk vad gäller den gamla utestående skulden i slutet av 2022.

Kreditrisk

Kreditrisk uppstår från placering av likvida medel och derivatpositioner. Kreditrisken hanteras genom begränsningar och alltmer genom säkerheter avseende både derivat och placering av likvida medel. Utmaningen med kreditrisk är särskilt relevant på grund av den stora mängden likvida medel. Regeringen kräver höga kreditbetyg av sina motparter och finansministeriets riktlinjer fastställer motpartsbegränsning i enlighet med dessa kreditbetyg. För att minska kreditrisken i samband med placering av likvida medel använder Statskontoret huvudsakligen instrument med säkerhet i form av trepartsrepor.

Långfristig kreditrisk som härrör från derivattransaktioner motverkar Statskontoret genom säkerheter. Liksom många andra statliga låntagare, använder Finland avtal om säkerheter enligt ISDA-ramavtalen (CSA, Credit Support Annex). Statens CSA-avtal är ömsesidiga med nästan alla derivatmotparter. Ömsesidighet i ett CSA-avtal betyder att båda parter är skyldiga att ställa säkerheter mot derivatpositioner.

Operativ risk

Den operativa risken definieras som en risk som härrör från externa faktorer, teknik eller bristande funktion hos personal, organisation eller processer. Ett område som behöver särskild uppmärksamhet är informationssäkerhet, däribland säkerhet för dokument och för IT-system. En annan fokuspunkt är utveckling och kontinuerlig testning av planer för operativ kontinuitet. Periodiska revisioner av externa cybersäkerhetsexperter har också gett upphov till förbättringar i de operativa processerna.

Principerna för hantering av operativ risk genomförs i den dagliga verksamheten. Beskrivningar av realiserade riskhändelser och nära ögat-situationer sammanställs och rapporteras till ledningen. Statskontoret övervakar riskfaktorerna och riskhändelserna regelbundet och gör riskbedömningar.

Juridisk risk

Juridisk risk är den risk som uppstår om inte lagar, förordningar eller etablerade marknadsförfaranden efterlevs, och om dokumentation avseende kontrakt, avtal eller beslut är ogiltig, annullerad, avbruten eller saknas. Statskontoret har interna riktlinjer för att hantera den rättsliga risken. Hanteringen av rättslig risk syftar till att säkerställa att gällande lagar, regler och föreskrifter efterlevs och att den rättsliga risken minimeras genom att standardavtal och regeringens egna mallar används. Dessutom vidtas åtgärder för att säkerställa att medarbetarna har kunskap om den lagstiftning, de regler och den marknadspraxis som berör deras verksamhet.

Intern kontroll

Intern kontroll är en integrerad del av förvaltningen av Statskontoret. Syftet med den interna kontrollen är att rimligen tillförsäkra att operativa funktioner är effektiva, att såväl intern som extern rapportering är tillförlitlig och att lagar och förordningar efterlevs. Ett sunt system för intern kontroll bidrar till att alla delar av organisationen uppnår sina mål.

Som en del av den interna kontrollen utvärderas alla de viktigaste skuldförvaltningsprocesserna årligen. I utvärderingen fästs särskild uppmärksamhet vid tydligheten i fråga om mål, risker och kontrollförfaranden.