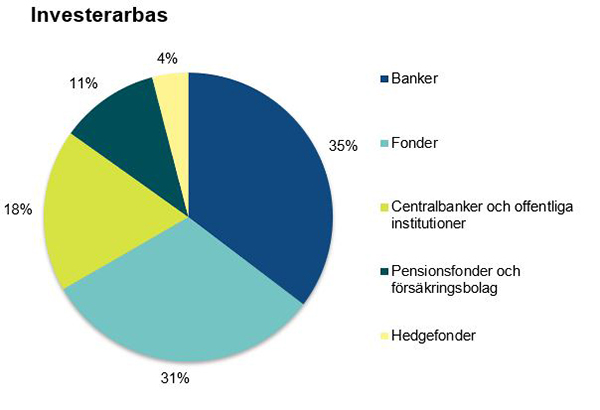

Staten emitterade ett nytt referenslån på fyra miljarder euro som förfaller till betalning den 15 september 2034. Orderboken på lånet uppgick till 23 miljarder euro och innehöll anbud från över 160 investerare.

Lånet prissattes 20 räntepunkter över euroswapkurvan. Den nya låneerbjudandets orderbok växte till nästan sex gånger emissionens storlek, vilket visar på stark efterfrågan

”Antalet investerare ökade också till ett stort antal. Avkastningsskillnaden för Finlands 10-åriga lån jämfört med ränteswappar har inte varit så bred på många år, vilket säkert lockade särskilt bankernas treasury-avdelningar”, kommenterade biträdande direktör Anu Sammallahti.

Den stora orderboken och investerargruppen talar för att också emissionstidpunkten var bra. ”Lånets löptid eller den punkt i räntecykeln vi befinner oss i passade tydligt investerarnas preferenser”, sade Sammallahti.

Emissionens huvudarrangörer var Citi, Crédit Agricole CIB, J.P. Morgan, Nomura och Nordea. De övriga primära marknadsgaranterna hörde också till försäljningsgruppen.

Uppgifter om emissionen:

Storlek: 4 miljarder euro

Emissionsdag: 23.4.2024

Valuteringsdag: 30.4.2024

Förfallodag: 15.9.2034

Kupongränta: 3,000 %

Pris: 99,870

Avkastning: 3,016 %

ISIN-kod: FI4000571104

Närmare upplysningar: biträdande direktör Anu Sammallahti, tfn 0295 50 2575, förenamn.efternamn(at)statskontoret.fi